Toutes les semaines, retrouvez la revue des marchés et le thème de la semaine par nos experts : Axel Botte, Aline Goupil-Raguénès et Zouhoure Bousbih dans MyStratWeekly et son podcast.

Écouter le podcast d'Axel Botte et d'Aline Goupil-Raguénès

Le podcast d'Axel Botte et d'Aline Goupil-Raguénès

Télécharger les slides du podcastLe thème de la semaine : Risque de dégradation de la note de la dette française

- Le déficit budgétaire est ressorti bien plus fort que prévu par le gouvernement en 2023 : 5,5 % du PIB contre 4,9 % attendus ;

- Cela résulte de recettes moins importantes qu’anticipées liées à une désinflation plus rapide que prévu, dans un contexte d’atonie de la croissance ;

- Malgré des économies supplémentaires de 10 Mds d’euros et d’autres à venir, l’objectif de 4,4 % du PIB de déficit en 2024 paraît ambitieux ;

- L’objectif de le ramener sous le seuil de 3 % d’ici 2027 semble difficile à atteindre ;

- Ce dérapage budgétaire limite la capacité du gouvernement à réaliser les investissements nécessaires dans la transition énergétique, le numérique et la défense, ainsi qu’à faire face à un éventuel nouveau choc ;

- Le risque de dégradation de la note de la dette française par S&P s’est accru. L’impact devrait être limité sur les marchés.

La revue des marchés : La lente remontée du pétrole

- L’emploi en hausse de 303k en mars, les enquêtes bien orientées ;

- La hausse du brut pèse sur les actions ;

- Les spreads de crédit se réduisent, ignorant la baisse des actions ;

- Le dollar reste ferme, Yellen critique la politique industrielle chinoise.

Le podcast d'Axel Botte et d'Aline Goupil-Raguénès

- Revue de la semaine : Remontée des taux avant la BCE ;

- Thème : Risque de dégradation de la note de la dette française.

Le graphique de la semaine

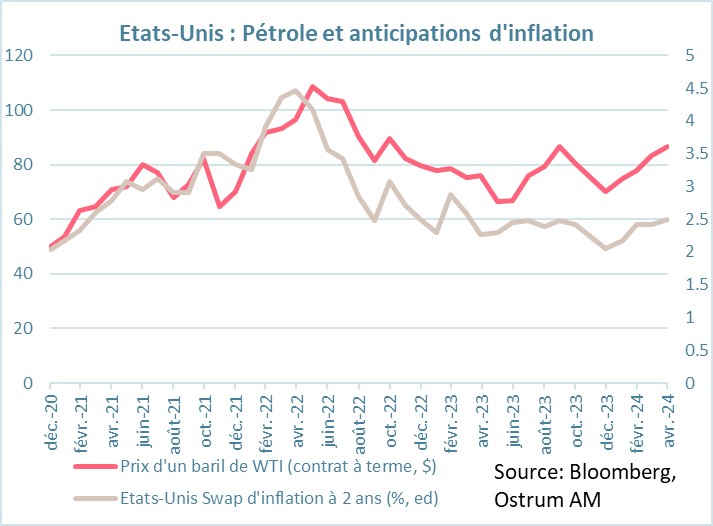

Le baril de Brent remonte graduellement depuis quelques semaines. Les cours du pétrole, en hausse régulière, restent soumis à la situation de tensions au Moyen-Orient. L’offre de l’OPEP reste réduite.

Par ailleurs, l’embellie conjoncturelle entrevue dans les enquêtes manufacturières mondiales préfigure une augmentation de la demande. La driving season, qui débute aux États-Unis, constitue aussi une source de demande significative.

Dans ce contexte, la faible hausse des points morts d’inflation à 2 ans offre sans doute des opportunités.

Le chiffre de la semaine

188 Mds $: C'est le montant sans précédent des émissions mondiales d'obligations vertes en progression de 16 % sur un an au 1T 2024.

MyStratWeekly : Analyse et stratégie des marchés

Télécharger MyStratWeekly – 9 avril 2024