La corruption et le crime organisé, au cœur de cette campagne présidentielle, constituent des freins importants à la croissance mexicaine. Les investisseurs auront en ligne de mire les perspectives budgétaires du pays, capitales pour le maintien de son statut « d’Investment Grade ».

Le point de vue de la stratégiste

Mexique : à la croisée des chemins

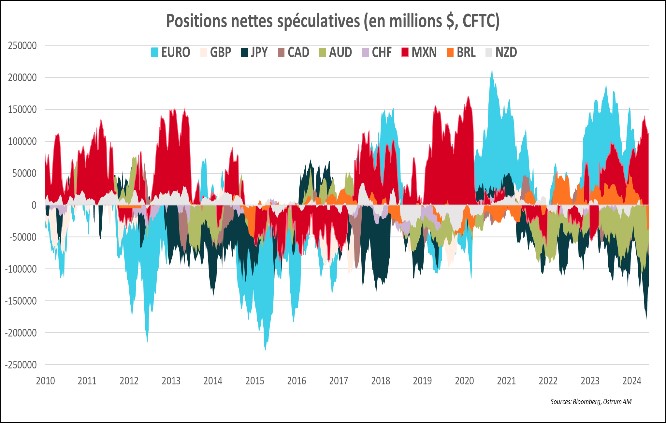

Le peso mexicain est la devise parmi celles des pays émergents ayant enregistré la meilleure performance (27,7 %) contre dollar depuis début 2022 ! Son taux d’intérêt réel de 6,35 % (taux directeur-taux d’inflation), est attrayant dans les stratégies de portage, à l’image du fort positionnement acheteur des investisseurs sur la devise (graphique ci-dessous).

Cependant, c’est également un fort facteur d’instabilité pour le peso. Malgré les risques politiques, à la fois domestique (élections présidentielles du 2 juin), et externe (élection présidentielle américaine de novembre prochain), le peso mexicain a montré une extraordinaire résilience face au dollar américain. Qu’est-ce-qui pourrait inverser cette tendance ?

L’interrogation porte sur la politique budgétaire. Le Mexique, contrairement aux autres pays émergents, notamment ceux de la région, est caractérisé par sa rigueur budgétaire. Son statut « d’Investment grade » (Baa2/BBB/BBB-) est d’ailleurs très dépendant de ses perspectives budgétaires et donc du résultat du scrutin. La hausse des dépenses publiques dans la perspective des élections suggère une hausse des déficits budgétaire et public, mettant à risque sa notation souveraine. La candidate C. Sheinbaum , proche du président actuel et en tête dans les sondages, a tenté de rassurer en évoquant la reconduite de l’actuel ministre des Finances Ramirez, tout en réitérant la rigueur dans la gestion des finances publiques. Une victoire de la candidate de l’opposition X. Galvez, appréciée par les investisseurs pour sa politique libérale sur le secteur énergétique et sa réforme fiscale, serait également un résultat favorable pour les investisseurs.

Au niveau externe, le Mexique est en plein cœur de la guerre commerciale américaine. Le Mexique a rapidement remplacé la Chine en tant que première source d'importations aux États-Unis, en lien avec l'industrie automobile américaine qui importe un nombre presque record de voitures. Afin de bénéficier de la franchise des droits douaniers au marché américain, les investissements directs étrangers (IDE) en provenance de la Chine ont augmenté d'environ 225 millions de dollars par an, quadruplant presque l'investissement annuel moyen de la décennie précédente de 2007 à 2016. Cependant, les États-Unis restent la principale source d’IDE pour le Mexique, limitant l’impact économique d’une escalade des tensions commerciales.

Le principal risque porte donc sur l’activité. Le ralentissement de la croissance au T1 2024 (1,9 % GA , après une croissance de 3,2 % en 2023) et l’inflation persistante à 4,7 % au-dessus de la cible des 3 %, rendraient la trajectoire de la dette insoutenable, mettant en risque le statut « d’investissement grade » du Mexique. C’est le principal défi du nouveau président. La crédibilité de la Banque centrale mexicaine dans sa lutte contre l’inflation est également la clé pour garantir la stabilité macroéconomique et donc celle du peso.

Le point de vue du gérant

L’élection présidentielle ne devrait pas remettre en cause l’orientation positive de la dette locale et du peso mexicain

Si les questions de sécurité et de lutte contre le crime organisé semblent être au cœur de la campagne présidentielle mexicaine (élection le 2 juin), les investisseurs se préoccupent davantage de la politique économique et fiscale qui sera menée par le prochain gouvernement.

C. Sheinbaum, candidate du parti Morena et successeur désignée de L. Obrador, en tête dans les sondages, met en avant le bilan économique très positif du gouvernement actuel et prône la continuité de la politique économique. Sa principale opposante X. Galvez, qui mène une coalition de centre-droit, pointe l’échec du gouvernement dans la lutte contre la criminalité et la corruption. Ses propositions sur l’économie et les réformes à venir n’inquiètent pas non plus les investisseurs.

Quel que soit le résultat de l’élection, le nouveau gouvernement sera attendu sur sa politique fiscale. Le Mexique bénéficie d’un rating « investment grade », en raison notamment de la solidité de ses comptes publics et de ses institutions, de son endettement maîtrisé (ratio de 50 % de dette sur PIB) et de sa politique fiscale rigoureuse. Cependant, la détérioration récente de son déficit fiscal (attendu proche de 6 % du PIB en 2024), aggravé par des coûts de refinancement durablement plus élevés, interroge quant à la trajectoire de la dette à moyen terme. Le maintien du soutien très élevé de l’État au pétrolier Pemex (près de 3 % du PIB entre 2019 et 2023) pourrait être remis en cause après 2025. La politique énergétique du nouveau gouvernement ne sera pas sans incidence sur le montant d’émissions à venir, le déficit fiscal, voire le rating de la dette externe souveraine.

La dette locale mexicaine reste très attrayante, bénéficiant de taux nominaux et réels élevés, très supérieurs aux taux américains, de l’amorce d’un cycle de baisse des taux de la Banque centrale et de fondamentaux solides. Une croissance de 2 % est attendue en 2024, grâce au revenus pétroliers et à la relocalisation de l’industrie manufacturière américaine au Mexique. La consommation domestique est forte, soutenue par des salaires en hausse.

L’indépendance de la Banque centrale et l’absence de vulnérabilité externe (réserves de change importantes) rassurent les investisseurs et favorisent les IDE. C’est dans ce contexte, porté par la résilience de la croissance US, que le peso mexicain continue de s’apprécier par rapport au dollar US : + 7 % en 2024 (au 23/05), après une performance historique de 30 % en 2023.

La devise mexicaine bénéficie des transferts de fonds en provenance des travailleurs mexicains aux États-Unis (qui ont doublé en 5 ans) et des flux d’investissement d’entreprises étrangères dans les secteurs de l’automobile, de l’énergie et de l’informatique. Les achats de bonds locaux, libellés en peso mexicain, constituent aussi un facteur de soutien.

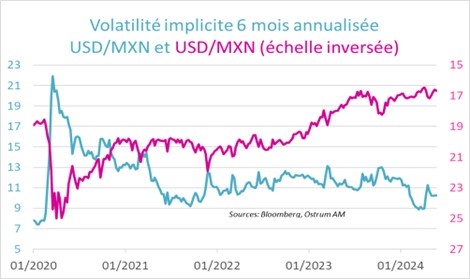

Cette forte appréciation du peso s’est accompagnée d’une nette baisse de la volatilité, néanmoins toujours supérieure au niveau pré-Covid.

L’élection présidentielle américaine en novembre, alors même que les accords de libre-échange avec le Canada et le Mexique (USMCA) doivent être revus en 2026, apporteront sûrement plus de volatilité au peso mexicain que l’élection du 2 juin, surtout si le retour des Républicains au pouvoir se confirme aux États-Unis.