Le monde retient son souffle à l'approche des élections américaines du 5 novembre prochain.

L’issue du scrutin sera positive ou négative pour les devises des pays émergents en fonction des choix politiques mis en œuvre.

Le point de vue de la stratégiste

Les tarifs douaniers : principal enjeu pour les marchés émergents

La principale crainte pour les marchés émergents est la politique commerciale américaine. Depuis la guerre commerciale contre la Chine lancée par l’administration D. Trump en 2018, les chaînes de production au niveau mondial se sont réorganisées, afin de contourner la hausse des tarifs douaniers sur les produits chinois.

Cette reconfiguration du commerce mondial a bénéficié à plusieurs pays comme le Mexique ainsi que plusieurs pays d’Asie du Sud-Est comme le Vietnam, la Malaisie, et la Thaïlande.

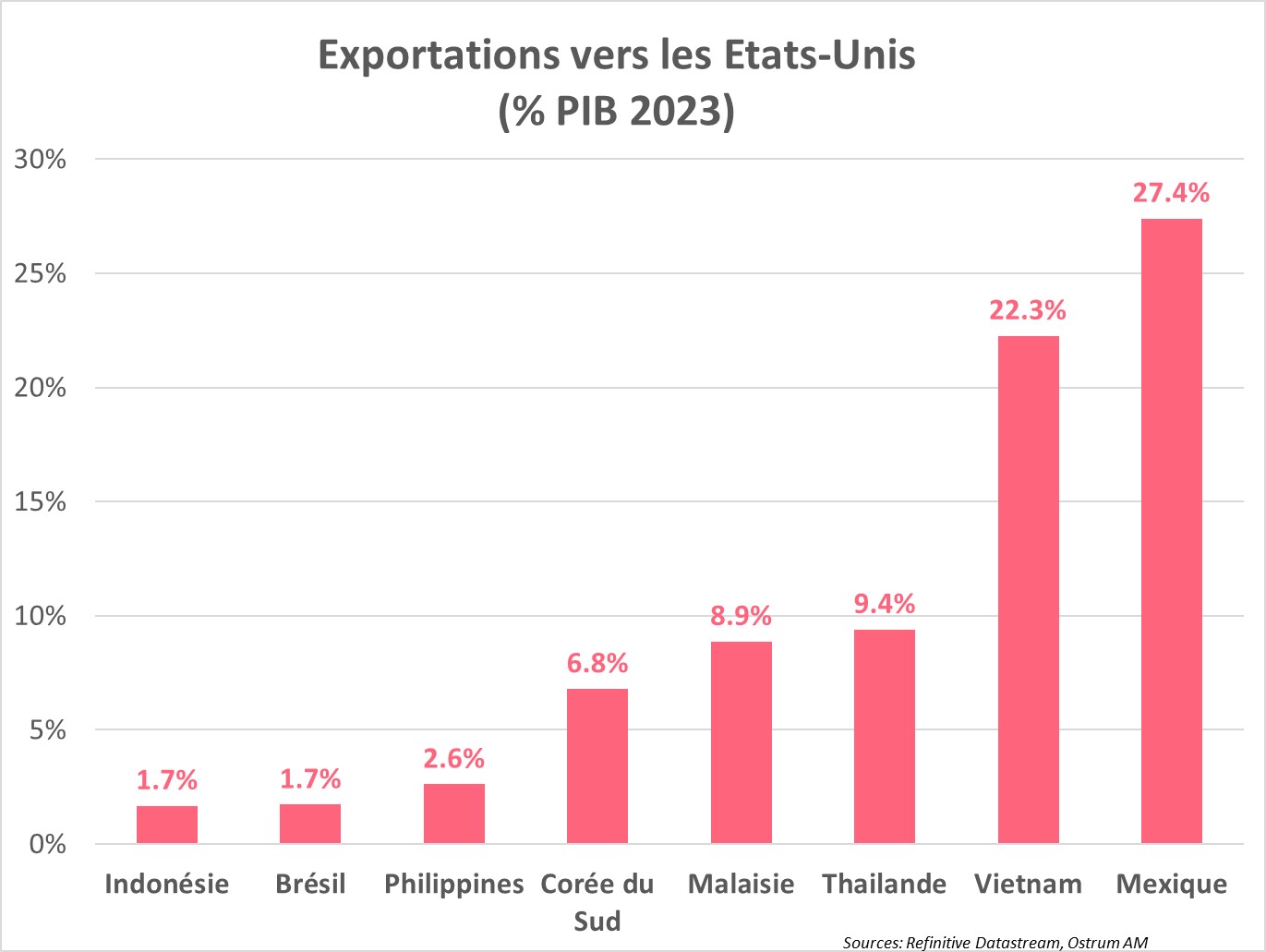

Le graphique ci-dessous montre la part des exportations vers les États-Unis en pourcentage du PIB pour les pays cités ci-dessus.

Le Mexique apparaît comme le plus vulnérable en cas d’imposition de tarifs douaniers sur ses exportations (27,4 % du PIB) de véhicules et de produits agricoles. Cependant, la menace n’est pas immédiate.

En effet, le Mexique avait signé le 30 septembre 2018, l’Accord de libre-échange bilatéral Canada-États-Unis-Mexique (ACEUM), remplaçant l’Accord de libre-échange nord-américain (ALENA), dont les termes devraient être renégociés en 2026.

Le Vietnam, dont les exportations vers les États-Unis représentent 22,3 % du PIB, est rapidement devenu un pôle de fabrication alternatif à la Chine et pourrait subir une baisse de la demande mondiale si les tensions commerciales étaient amenées à se durcir.

La Malaisie (8,9 % du PIB) et la Thaïlande (9,4 % du PIB) dépendent également de leurs exportations vers les États-Unis.

La Corée du Sud est très intégrée aux chaînes de valeurs mondiales, notamment dans les secteurs des semi-conducteurs, de l’automobile et des batteries électriques. Les États-Unis et la Chine sont ses principaux partenaires commerciaux.

Les devises des pays exportateurs principalement vers les États-Unis apparaissent donc comme les plus vulnérables à une imposition des tarifs douaniers. Néanmoins, nous restons constructifs sur les devises des pays émergents, car l’environnement mondial (baisse de taux de la Fed + stimulus chinois) est positif et les niveaux de parité sont attractifs.

Le point de vue du gérant

Le Dollar US devrait rester volatil à l’approche de l’élection présidentielle US

Quel que soit le prochain président américain, la guerre commerciale devrait s’intensifier, surtout dans le cas d’une victoire du camp républicain ; en effet une hausse massive des droits de de douane à l’encontre de tous les produits importés est au cœur du programme de D. Trump. Alors que les derniers sondages semblent lui donner une certaine avance par rapport à K. Harris, il n’est pas surprenant de voir le dollar US s’apprécier face aux devises de ses principaux partenaires commerciaux, notamment la Chine, L’Europe et le Mexique. Les termes de l’échange constituent l’un des déterminants clefs du cours d’une devise. L’ajustement s’est déjà en partie opéré, semble-t-il.

En Chine, le cours du yuan est contrôlé par la Banque centrale, qui ne souhaite pas voir sa devise se déprécier unilatéralement par rapport au dollar US, par crainte de nouvelles sorties de capitaux, alors même que le gouvernement chinois tente de relancer sa croissance avec un nouveau plan de relance. La PBoC pilote également le cours de sa devise par rapport à un panier de devises, incluant l’euro et les principales devises asiatiques. C’est la stabilité du Yuan vis-à-vis de ce panier qui importe le plus. La Chine dispose en outre d’un « buffer » supplémentaire pour limiter la dépréciation de sa devise vis-à-vis du dollar US : la vente par les exportateurs chinois de leurs recettes accumulées en USD, historiquement élevées après trois années de forte croissance des surplus commerciaux chinois. Une accélération du mouvement de conversion, à l’image de ce qui s’est passé cet été ($37bn convertis en août) à la suite du débouclement massif des stratégies de portage sur les devises émergentes financées en yen, viendrait compenser en partie l’impact négatif pour le yuan de la hausse des droits de douane américains. Le Mexique est également ciblé par D. Trump pour empêcher les entreprises chinoises implantées au Mexique d’accéder au marché US. Sa situation est toutefois différente de celle de la Chine. Le peso mexicain, devise extrêmement liquide, a souffert d’une résurgence du risque politique et fiscal, suite à l’élection présidentielle de juin et du vote de la réforme judiciaire très controversée. En juillet, le débouclement de positions longues sur le peso mexicain financé en yen, après le relèvement des taux de la banque du Japon et le pivot annoncé de la Réserve fédérale, a provoqué un nouvel ajustement à la baisse de la devise mexicaine. Le positionnement est redevenu plus neutre aujourd’hui ; quant à la valorisation, à l’approche de 20, elle est de retour sur sa moyenne de long terme.

Ces facteurs techniques et de valorisation, ainsi que des taux réels et nominaux élevés, constituent des facteurs de soutien pour la devise mexicaine, sans oublier les transferts de fonds en provenance des travailleurs mexicains aux US, en constante augmentation et les réserves de change, historiquement élevées, qui limitent la vulnérabilité externe de la devise.

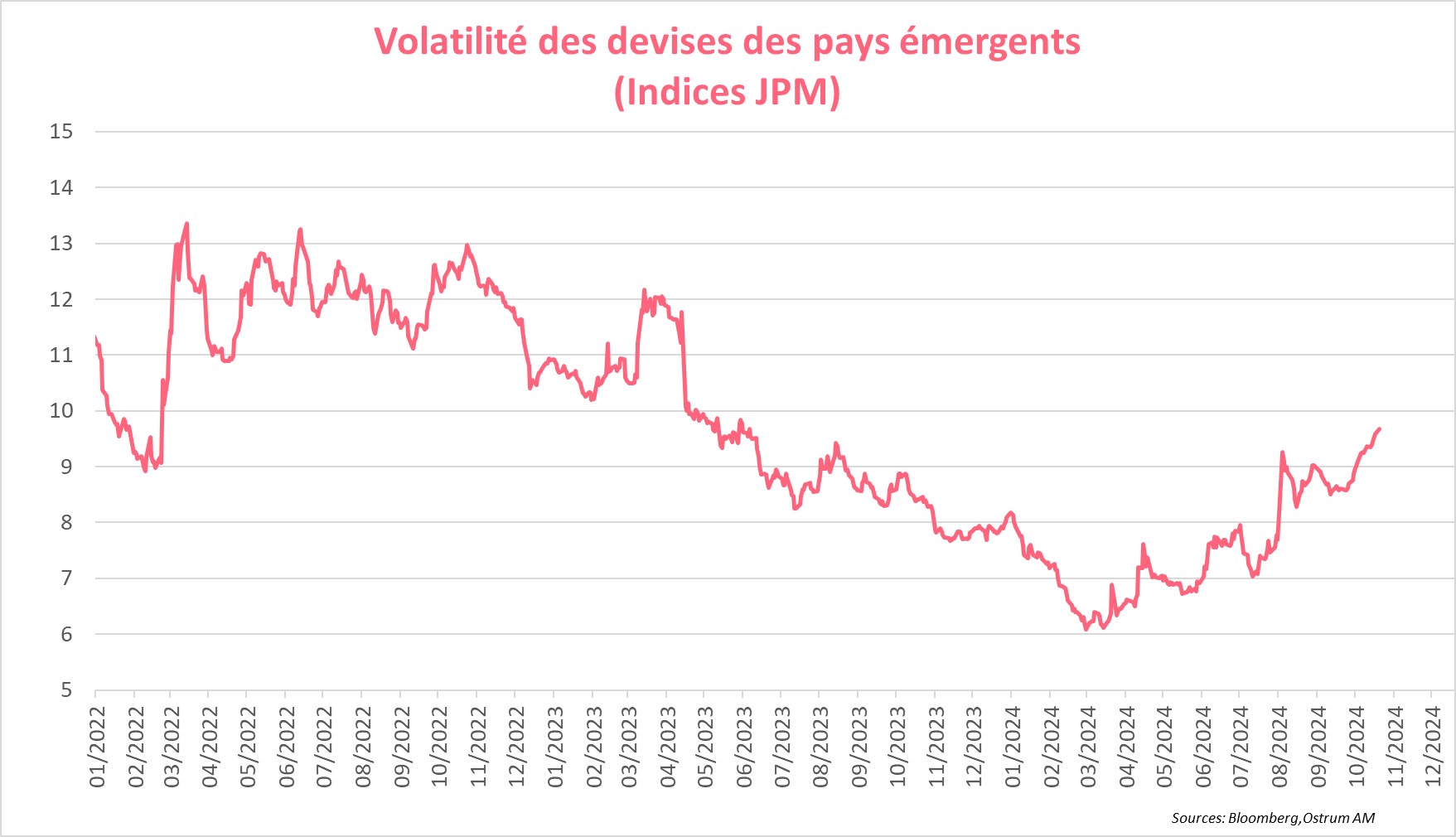

La volatilité sur les devises émergentes, en nette hausse depuis l’été, devrait rester élevée à l’approche de l’élection présidentielle américaine. Au-delà de cette volatilité de court terme, la réduction du différentiel de taux entre les US et le reste du monde lié au cycle de baisse des taux de la Réserve fédérale devrait conduire à une réallocation de l’épargne de court terme en dollar US vers les actifs émergents offrant une rémunération plus élevée, et contribuer à l’appréciation des devises émergentes ayant un niveau de valorisation attractif.