Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

La lettre du CIO

Les promesses n’engagent que ceux qui les écoutent ?

La plupart des enquêtes conjoncturelles indiquent un réchauffement de l’activité depuis le début de l’année. La croissance américaine se situe à son potentiel. L’impasse budgétaire a été résolue, de sorte que le risque de shutdown est écarté jusqu’à la fin de l’année fiscale en septembre. La campagne électorale américaine, qui s’annonce délétère, crée toutefois de l’incertitude à l’horizon de la fin d’année. La croissance en zone euro reste très hétérogène. L‘Allemagne est en contraction. En France et en Italie, le dérapage des finances publiques requiert désormais un tour de vis budgétaire. À l’opposé, l’Espagne et le Portugal accélèrent. La croissance chinoise montre des signes d’amélioration. Le recentrage sur la politique industrielle est le moteur du rebond des exportations, alimenté par la faiblesse du yuan. Cette stratégie mercantiliste exposera la Chine au protectionnisme américain, voire européen.

La fin de trimestre est toujours propice à des rééquilibrages de portefeuille. Les taux sont remontés par suite de publications d’inflation moins favorables à un scénario d’allègement monétaire marqué. Le T-note est revenu au-delà de 4,30 % , ce qui suscite des intérêts acheteurs. Le Bund s’échange autour de 2,40 %. La remontée des spreads souverains, menée par l’OAT française et le BTP italien, traduit des prises de profit, ainsi que le risque d’une dégradation des notations.

La performance des actifs risqués s’est révélée exceptionnelle au 1er trimestre. Les actions affichent des rentabilités proches de 10 % avec une volatilité réduite. Cependant, les marges bénéficiaires ont probablement atteint leur sommet. Parallèlement, les spreads de crédit présentent moins de potentiel de resserrement additionnel après un très bon début d’année 2024. Le risque spécifique resurgit dans l’univers high yield, mais le taux de défaut reste réduit.

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

Les anticipations de taux continuent de fluctuer, mais sont généralement conformes au discours des Banquiers centraux. La Fed devrait procéder prochainement à une réduction des Fed funds après une révision du rythme du QT en mai. La BCE reste attentive à l’évolution des salaires qui demeure incompatible avec un retour pérenne à l’objectif de 2 %. La Chine poursuit sa politique d’allègement monétaire, alors que la BoJ a mis un terme aux taux négatifs en mars.

-

Inflation

L’inflation revient lentement vers les cibles. Aux États-Unis, l’inflation se situe à 3,5 % en mars. L’inflation sous-jacente s’est stabilisée sous 4 %, depuis le mois d’octobre, malgré l’inertie des loyers. Le déflateur est toutefois proche de la cible à 2,5 %. En zone euro, l’inflation a ralenti à 2,4 %, selon l’estimation flash de mars. L’indice sous-jacent passe sous 3 %. À l’inverse, en Chine, l’inflation reste inférieure à 1 %. La baisse des prix alimentaires se poursuit.

-

Croissance

Le secteur manufacturier mondial montre des signes encourageants en ce début d’année. L’économie américaine évolue proche de son potentiel au T1. La zone euro émerge enfin d’une période de stagnation prolongée. Les enquêtes décrivent une embellie centrée sur les économies du sud. En Chine, l’activité se stabilise, grâce au secteur des services et à un rebond des exportations aidées par un yuan faible. Le Japon et le Royaume-Uni sont en croissance modérée.

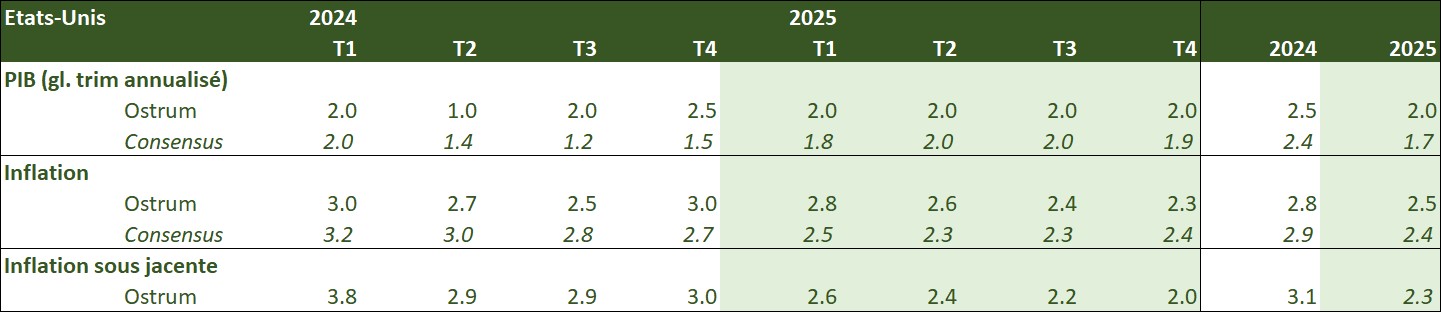

Points macroéconomiques : États-Unis

- La croissance américaine est restée forte en fin d’année, avec 3,4 % de croissance au 4e trimestre. La consommation et les dépenses publiques tirent la demande interne. L’investissement (équipement, R&D) est révisé en hausse. Le 1er trimestre devrait être proche de 2 %. À fin mars, la Fed d’Atlanta estime le T1 2024 à 2,3 %.

- Le déficit fédéral devrait avoisiner 1 600 Mds $ en 2024. Le risque de fermeture du gouvernement a été évité jusqu’à la fin de l’année fiscale. Les aides militaires (Ukraine, Israël, Taiwan) n’ont pas été votées.

- Les risques de crise financière apparaissent contenus. L’épisode NYCB est une réplique de Signature Bank et non un signe avant-coureur d’une crise bancaire.

- Le bilan des ménages reste sain. Attention toutefois à la remontée des défauts sur les cartes de crédit. La charge d’intérêt est au-dessus du billion de dollars annuel.

- Le taux de chômage demeure sous son niveau d’équilibre (4-4,5 %). La Fed ne prévoit plus de remontée significative. L’immigration a amplifié la croissance. Un coup d’arrêt à l’immigration induirait de nouvelles tensions salariales.

- La désinflation se poursuit. L’inflation sous-jacente diminuera vers 3 % fin 2024. Le logement et l’énergie sont deux risques haussiers sur l’inflation, mais la Fed privilégie le déflateur moins pondéré en logement (2,5 % en février). La Fed facilitera aussi le refinancement du Trésor.

Points macroéconomiques : Zone euro

- La croissance devrait rester quasiment atone au 1er trimestre 2023, avant de progressivement se raffermir.

- L’amorce d’une reprise est perceptible à travers l’amélioration des enquêtes réalisées auprès des chefs d’entreprises. Celle-ci est liée aux pays périphériques, Espagne et Italie notamment, qui bénéficient d’une hausse de leurs carnets de commandes.

- La France n’a en revanche pas trouvé de source d’impulsion et l’Allemagne reste pénalisée par les conséquences du choc énergétique, sa forte dépendance passée à l’énergie russe et la croissance décevante de la Chine, qui pèse sur les exportations germaniques.

- Les ménages vont bénéficier d’une hausse de leur revenu réel, compte tenu du fait que les salaires devraient progresser encore à un rythme soutenu dans un contexte d’inflation plus modérée. Associé au maintien d’un marché du travail tendu, cela sera un soutien à la consommation.

- La demande interne devrait également bénéficier d’une politique monétaire qui deviendra moins restrictive et les exportations d’un raffermissement du commerce mondial.

- En revanche, la politique budgétaire ne sera pas un soutien à la croissance. Après avoir été suspendues depuis 2020, les règles budgétaires ont été réinstaurées et une réforme a été adoptée. Le dérapage budgétaire de la France et de l’Italie nécessite des mesures de correction.

- L’inflation a nettement ralenti depuis octobre 2022 du fait principalement de la contribution très négative du prix du pétrole, suivi de la modération des prix de l’alimentation et des biens. En revanche, l’inflation dans les services s’est stabilisée depuis 5 mois à 4 %, reflétant les tensions salariales. L’inflation ne va plus bénéficier de la forte contribution négative des prix de l’énergie, les gouvernements arrêtent progressivement les mesures visant à contenir la hausse des prix énergétiques et les salaires devraient encore progresser à un rythme soutenu.

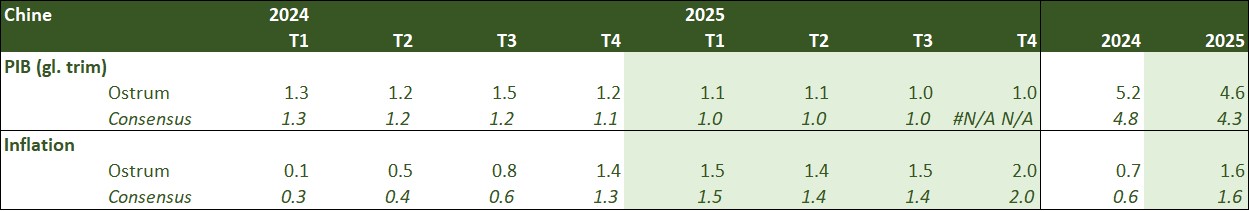

Points macroéconomiques : Chine

- L’activité redémarre au T1 stimulée par l’activité des services et manufacturière (reprise des exportations mondiales).

- La PBoC prépare-t-elle un QE ?

- Les propos de Xi Jinping d’octobre dernier, mais qui n’ont été publiés que récemment, évoquent la possibilité pour la PBoC de négocier des obligations souveraines chinoises. Ces commentaires ont suscité de vives spéculations sur un prochain assouplissement monétaire.

- Nous pensons qu’il s’agit plutôt d’une volonté d’élargir la palette d’outils de la PBoC, afin de fournir des liquidités à l’économie, que d’un QE aux caractéristiques de la Fed et de la BCE. Les prêts de la PBoC aux banques commerciales sont devenus le principal instrument d’octroi de liquidités à l’économie. Les emprunts d’État ne représentent que 3 % du bilan de la Banque centrale.

- La PBoC dispose déjà de plusieurs instruments pour injecter des liquidités : la facilité de prêt de moyen terme et les taux de réserves obligatoires.

- Au regard du tournant accommodant pris en début d’année, à l’image de la baisse surprise de 50 pdb du taux de réserves obligatoires, nous pensons que la baisse des taux de réserves obligatoires reste d’actualité et que les négociations d’obligations souveraines se feront dans le cadre des opérations quotidiennes de la PBoC (OMO).

- La politique budgétaire devrait gérer le risque de la dette des gouvernements locaux, en coordination avec la politique monétaire, ainsi qu’à financer des projets d’infrastructures, notamment dans les zones rurales, dans le cadre de la modernisation du pays.

- L’inflation (- 0,8 % en janvier) a probablement atteint un point bas, ne constituant pas un problème sur le court terme. La cible d’inflation pour 2024 a été fixée à 3 %, afin d’ancrer les anticipations d’inflation.

Politique monétaire

Vers une baisse des taux d’ici l’été de la Fed et de la BCE

- La Fed devrait réduire le rythme de son QT en mai puis réduire ses taux

Lors de la réunion du 20 mars, la Fed a revu significativement en hausse ses perspectives de croissance pour 2024 (2,1 % contre 1,4 % anticipé en décembre) et d’inflation sous-jacente (2,6 % contre 2,4 %) et revu en légère baisse ses anticipations de chômage (4 % contre 4,1 %). En dépit de ces révisions attestant le maintien d’une croissance robuste et d’une inflation plus forte que prévu, les membres du FOMC anticipent toujours en moyenne 3 baisses de taux directeurs cette année, mettant la Fed dans une situation inconfortable. Compte tenu du fait que Jerome Powell a indiqué que la modération du rythme du QT serait très rapidement annoncée, nous anticipons une modification du QT en mai et une 1re baisse des taux qui pourrait intervenir en juin. - La BCE s’apprête à baisser ses taux au mois de juin

La BCE a laissé ses taux inchangés pour la 5e fois consécutive en avril. Dans son communiqué, publié à l’issue de la réunion, un passage a été ajouté ouvrant la voie à une baisse des taux en juin, si les données publiées d’ici là renforcent davantage sa confiance dans le retour de l’inflation vers la cible de 2 %. La BCE a bien insisté sur le fait que ses décisions étaient dépendantes des données et qu’elle ne s’engageait pas à l’avance sur une trajectoire concernant les taux d’intérêt. La Banque centrale devrait baisser ses taux en juin, une fois connus les résultats des négociations salariales du printemps et pour bien appréhender dans quelle mesures les entreprises continuent d’absorber dans leurs marges une partie de la hausse des coûts salariaux. Nous anticipons 3 baisses de taux sur l’année. Dans le même temps, la contraction du bilan va s’accélérer à partir de juillet, la BCE ne réinvestissant alors que la moitié des tombées du PEPP (au rythme de 7,5 Mds d’euros en moyenne par mois), pour y mettre un terme fin 2024.

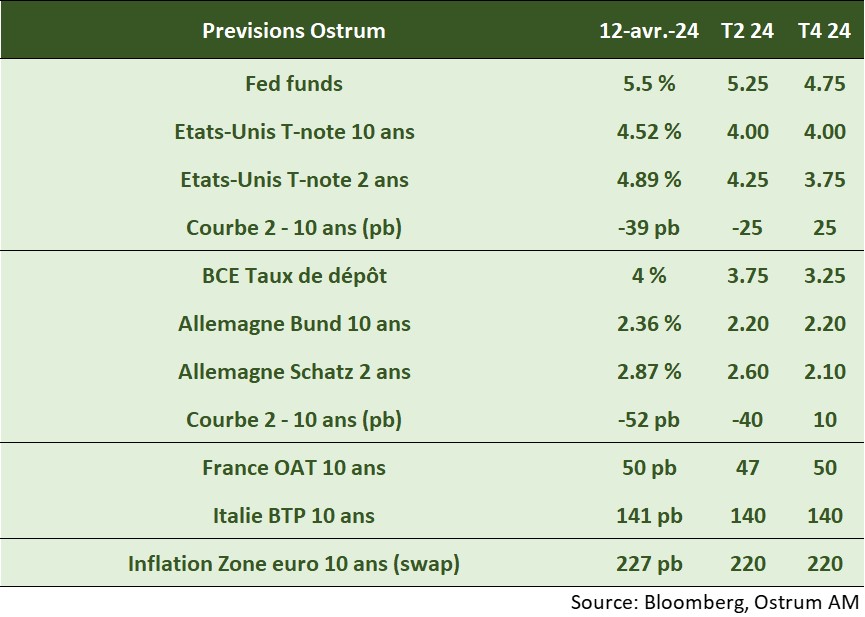

Nos attentes de marché

Classes d'actifs

- Taux américains : la Fed semble résolue à réduire ses taux malgré l’inflation qui crée une incertitude sur la date de début du cycle monétaire. Le T-note devrait néanmoins revenir vers 4 %.

- Taux européens : le Bund (2,45 %) s’est tendu, dans le sillage des taux américains et malgré une baisse des taux de la BCE attendue en juin. Notre prévision de fin d’année se situe à 2,20 %. La pente de la courbe des taux devrait s’accentuer.

- Spreads souverains : les spreads souverains se sont tendus avec le retour de la thématique de consolidation des finances publiques.

- Inflation zone euro : les points morts remontent légèrement en raison des tensions sur l’or noir.

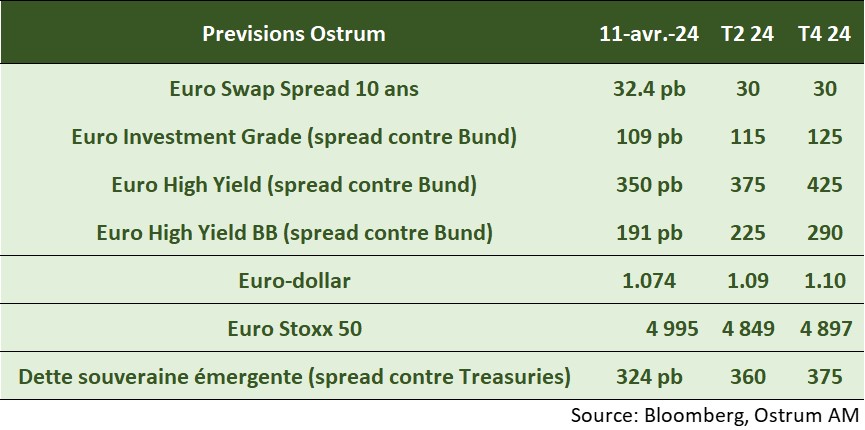

- Crédit euro: les swap spreads ont rebondi sur le niveau de 30 pb ; la pénurie de collatéral s’est résorbée grâce au resserrement quantitatif. Le crédit IG présente des valorisations moins attrayantes, désormais.

- Change : l’euro replonge vers 1,07 $, mais reste dans une fourchette étroite, sous 1,10 $.

- Actions : la hausse impressionnante du début d’année devrait s’estomper, à mesure que les marges se tassent. Les multiples devraient s’équilibrer autour de 13,5x.

- Dette émergente : les spreads ont diminué au-delà de nos objectifs.