Toutes les semaines, retrouvez la revue des marchés et le thème de la semaine par nos experts : Axel Botte, Aline Goupil-Raguénès et Zouhoure Bousbih dans MyStratWeekly et son podcast.

Écouter le podcast d’Axel Botte et d'Aline Goupil-Raguénès

Les slides du podcast

Télécharger les slides du podcastLe thème de la semaine : Zone euro : le marché de l’immobilier résidentiel à un tournant

- Après 4 trimestres consécutifs de baisse, les prix de l’immobilier résidentiel en zone euro se sont inscrits en légère hausse. La situation est très contrastée entre les pays ;

- Les baisses de taux réalisées et anticipées de la BCE se sont traduites par une légère détente des taux hypothécaires ;

- Cela s’accompagne d’une hausse modérée des prêts accordés aux ménages pour l’achat d’un bien immobilier ;

- Selon l’enquête de la BCE, la demande de prêts des ménages devrait fortement rebondir en raison des baisses de taux d’intérêt et de l’amélioration des perspectives sur le marché de l’immobilier ;

- La confiance des ménages s’est dans le même temps améliorée, pour rester encore légèrement inférieure à sa moyenne de long terme, à la suite du rattrapage progressif des pertes de pouvoir d’achat passées ;

- Les baisses de taux attendues de la BCE, les gains de pouvoir d’achat et un marché de l’emploi qui devrait rester globalement bien orienté plaident pour la poursuite d’une hausse modérée des prix de l’immobilier en zone euro.

La revue des marchés : La Fed, l’inflation et le dollar

- Powell n’est pas pressé de baisser les taux ;

- L’inflation américaine remonte à 2,6 % en octobre, les prix à la production se tendent ;

- Le spread du T-note contre Bund atteint 210 pb ;

- Prises de profit sur les actions européennes, l’Asie en nette baisse.

Le podcast d’Axel Botte et d'Aline Goupil-Raguénès

- Revue de la semaine – Marchés financiers, inflation aux Etats-Unis, le dollar superstar ;

- Thème – Marché de l’immobilier résidentiel en zone euro.

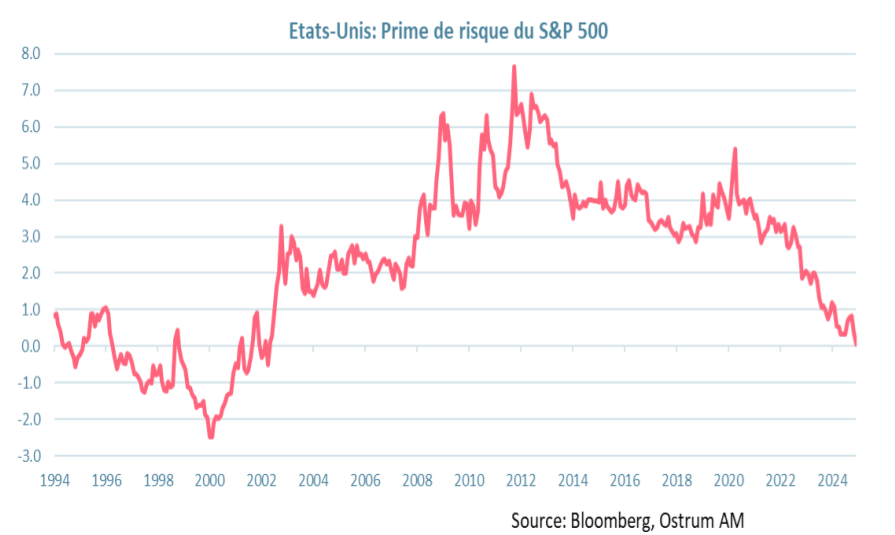

Le graphique de la semaine

La prime de risque des actions est retombée à 0 %.

Ce modèle simple correspond à la différence entre le rendement des bénéfices attendu à 12 mois sur l’indice S&P 500 et le rendement du T-note à 10 ans.

Cette prime s’élevait à 4 % environ entre 2012 et 2020, en partie à cause de taux à long terme très bas en raison du QE. La remontée des taux a donc contribué à réduire cette prime, mais la hausse importante des cours boursiers a été supérieure à la croissance des bénéfices. Cette prime rappelle l’exubérance irrationnelle décrite par Greenspan dès 1996 qui aboutira à l’éclatement de la bulle TMT en 2000.

Le chiffre de la semaine

1.3 %

La Commission européenne a publié sa prévision de croissance du PIB pour la zone euro en 2025 qui s’établit à 1,3 %. Elle souligne une hausse de l’incertitude et des risques à la baisse sur la croissance, en raison notamment de la hausse éventuelle de mesures protectionnistes.