Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

La lettre du CIO

Le retrait de Biden rebat les cartes

Après les élections anticipées en France et au Royaume-Uni, la politique américaine est de nouveau au centre des préoccupations des marchés. Après l’attentat contre Donald Trump, la décision de Joe Biden de se retirer de la course à la Présidence rebat les cartes à quatre mois du scrutin. Kamala Harris tient la corde pour la nomination dans le camp démocrate.

L’activité s’est modérée au premier semestre aux États-Unis, tout en restant proche de la croissance potentielle. L’activité en zone euro subit l’incertitude politique en France malgré un probable effet favorable des jeux olympiques. La croissance chinoise, principalement stimulée par les exportations, a déçu au deuxième trimestre. Elle reste soumise au protectionnisme américain et européen.

La désinflation graduelle semble autoriser la Fed à entamer son cycle de baisse dès septembre. La BCE devrait poursuivre l’allègement monétaire malgré l’inertie de l’inflation. La BoE s’apprête également à réduire son taux.

Le soutien monétaire anticipé a effacé en partie la prime politique. Les taux longs ont reflué autour de 4,20 % aux États-Unis et 2,40 % sur le Bund, en ligne avec nos projections pour la clôture du T3. Les spreads souverains se sont réduits. L’OAT s’échange toutefois au-delà de 65 pb. Le crédit bénéficie du rétrécissement des swap spreads. Le high yield affiche une certaine cherté, mais le soutien monétaire et le faible taux de défaut retarde la normalisation des spreads. Sur les marchés d’actions, une rotation s’opère de la technologie américaine vers les plus petites capitalisations. Les premières publications du deuxième trimestre sont néanmoins bien orientées aux Etats-Unis.

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

La BCE a procédé à une baisse des taux en juin sans s’engager davantage, compte tenu des perspectives d’inflation relevées à l’horizon de 2025. De son côté, la Fed se montre plus confiante au sujet de l’inflation et devrait réduire son taux en septembre. La politique monétaire devrait également s’assouplir au Royaume-Uni au mois d’août. A l’opposé, la BoJ devra relever ses taux si elle entend lutter contre la faiblesse du yen. La PBoC poursuit sa politique régulière d’allègement monétaire.

-

Inflation

Après une première phase de désinflation rapide, la seconde se révèle plus lente, en raison notamment de tensions salariales résiduelles. Aux États-Unis, l'inflation montre des signes de modération (3% en juin), notamment dans les services. En zone euro, l'inflation s'est stabilisée autour de 2,5%. L'inflation des services reste cependant proche de 4%. L'inflation britannique, revenue à l'objectif, cache aussi une persistance problématique des tensions dans le secteur des services. La Chine est proche de la déflation.

-

Croissance

Aux États-Unis, la croissance est repassée légèrement sous le potentiel au premier semestre. Une hausse graduelle du chômage accompagne ce ralentissement. Après une croissance atone en 2023, la zone euro a connu un rebond de l'activité. L'incertitude politique en France constitue un frein à la reprise. En Chine, la croissance reste déséquilibrée et sujette aux risques internes financier et immobilier.

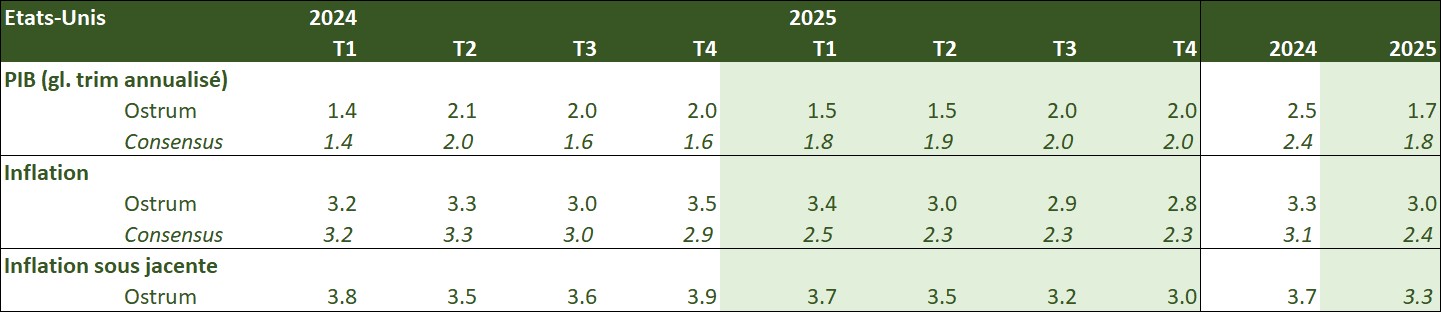

Points macroéconomiques : États-Unis

- Notre scénario est proche du consensus avec un ralentissement passager au 1S 2025.

- La croissance américaine s’établit à 1,4% au 1er trimestre. La consommation a ralenti, y compris dans les services. L’investissement des entreprises est finalement plus soutenu et le logement bondit de 16 %. Le solde extérieur retire 0.7 pp à la croissance.

- Le 2ème trimestre s’annonce un peu meilleur avec un léger rebond de la consommation des ménages. Le logement devrait subir le contrecoup du T1. La contribution des stocks devrait remonter sensiblement.

- Le déficit fédéral devrait s’élever à 1 900 Mds $ en 2024. Les recettes fiscales sont bien orientées mais les dépenses non-discrétionnaires et la charge d’intérêt croissent rapidement.

- Les risques de crise financière restent contenus. Le bilan des ménages est sain.

- Le taux de chômage remonte graduellement (4,1% en juin). La Fed devrait mettre davantage de poids sur l’emploi dorénavant.

- La désinflation reste lente avec un IPC à 3%. On observe un léger mieux dans les prix des services hors logement et énergie.

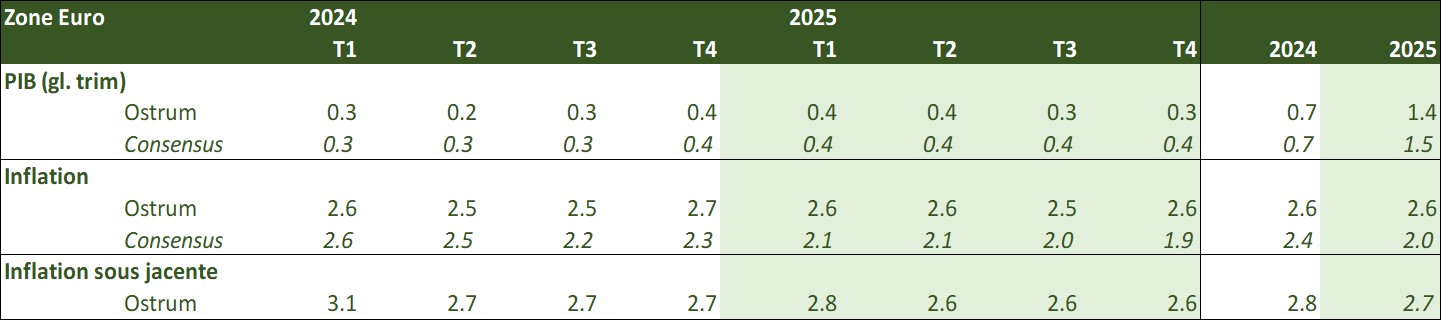

Points macroéconomiques : Zone euro

- Une lente reprise s’est amorcée au 1er trimestre après 5 trimestres de croissance nulle, voire légèrement négative.

- Le rebond a concerné l’ensemble des grandes économies, dont l’Allemagne qui renoue avec la croissance après une forte contraction en T4. Celle-ci est liée aux exportations et à l’investissement résidentiel, la consommation a baissé.

- La reprise en zone Euro est liée au commerce extérieur, compensant la contribution négative de la demande interne et des stocks.

- Les enquêtes auprès des chefs d’entreprises sont devenues plus mitigées en juin. Cela ne remet pas en cause la dynamique de reprise qui devrait se raffermir quelque peu en seconde partie d’année.

- Elle sera tirée par la consommation des ménages, ces derniers bénéficiant de gains de pouvoir d’achat.

- La demande interne devrait également bénéficier d’une politique monétaire moins restrictive.

- En revanche, la politique budgétaire sera un frein à la croissance. La CE a proposé une procédure pour déficit excessif à l’encontre de la France, de l’Italie et de la Belgique notamment. Des mesures d’ajustement budgétaire doivent être prises alors que l’incertitude politique domine en France à la suite des élections législatives anticipées.

- Après une première phase de désinflation rapide, la seconde se révèle plus lente. Cela traduit les tensions salariales, la fin de l’effet de base très favorable sur les prix de l’énergie et l’arrêt des mesures pour contenir la hausse des prix. Dans un contexte de faible productivité, les marges des entreprises ont un rôle essentiel à jouer dans la poursuite de la désinflation.

Points macroéconomiques : Chine

- Une reprise à deux vitesses. L’activité chinoise reste tirée par les exportations alors que la consommation reste pénalisée par la crise immobilière.

- Le secteur de l’immobilier montre de timides signaux de stabilisation. Les autorités devraient augmenter leur soutien afin de stabiliser rapidement le secteur vers un point bas.

- Le gouverneur de la PBoC a annoncé un nouveau cadre de politique monétaire. Le but est de converger vers les standards internationaux comme celui de la Fed.

- 3 volets : 1/ Une simplification des principaux taux d’intérêt de la PBoC. Le taux de repo inversé à 7 jours, un taux court, devrait être le principal taux d’intérêt de la banque centrale. – 2/ Négociation graduelle d’obligations souveraines afin de contrôler la courbe des rendements souverains et mieux coordonner la politique monétaire et budgétaire. – 3/ Des changements réglementaires et statistiques comme l’inclusion des dépôts des ménages dans l’agrégat monétaire M1 alors qu’ils sont inclus actuellement dans M2 afin de converger vers les standards internationaux.

- La PboC reste déterminer à contrôler la dépréciation de sa devise contre dollar en utilisant le cours pivot du yuan.

- La Chine a indiqué augmenter ses tarifs douaniers sur des produits agricoles européens notamment en provenance d’Espagne et d’Italie en guise de représailles à la hausse des tarifs douaniers européens de 38 % sur ses véhicules électriques.

- Peu de temps après le 3ème plenum, où aucune mesure concrète de soutien de la demande n’a été annoncée, la PboC a baissé ses taux pour soutenir l’économie.

Politique monétaire

Les politiques monétaires vont devenir moins restrictives

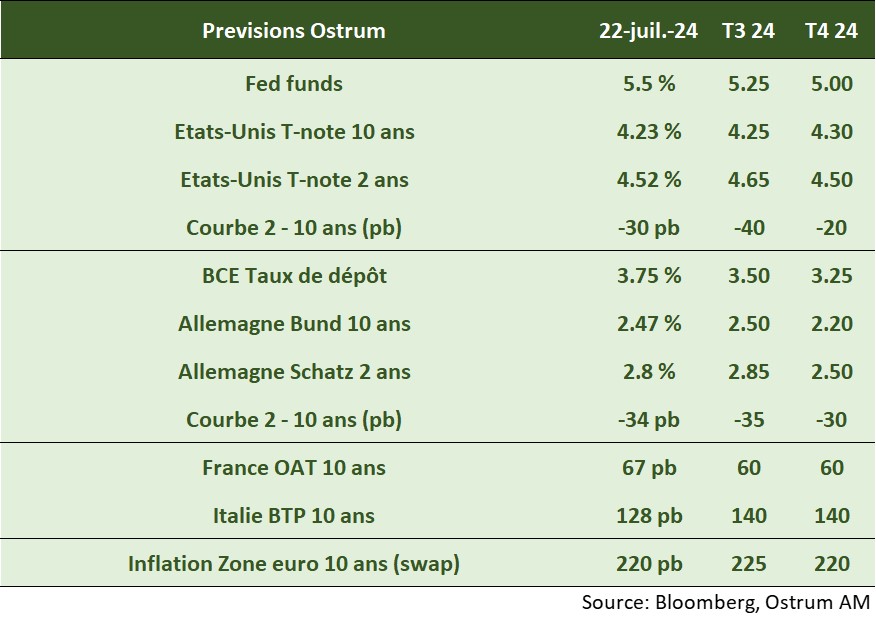

- Vers une baisse des taux de la Fed en septembre

Lors de son audition devant le Congrès, Jerome Powell a indiqué que la Fed jugeait les risques pesant sur ses deux objectifs : stabilité des prix et emploi maximal, comme plus équilibrés. Le marché de l’emploi est totalement normalisé et la Fed a besoin de davantage de « bonnes données » afin d’être plus confiante sur le plan de la stabilité des prix. L’inflation (IPC) du mois de juin, plus faible que prévu, est indéniablement un chiffre rassurant pour la Fed. J. Powell a d’ailleurs signalé, lors d’une interview, que les trois derniers chiffres d’inflation le rendaient un peu plus confiant, ouvrant la voie à une baisse des taux en septembre. La Fed rend en outre sa politique monétaire plus accommodante, depuis le mois de juin, au travers de la réduction de la taille de son bilan. Nous anticipons une baisse des taux en septembre, suivie d’une 2ème en décembre. - La BCE laisse la porte ouverte à une nouvelle baisse de taux en septembre

Lors de la réunion du 18 juillet, la BCE a laissé ses taux inchangés après les avoir baissés au mois de juin. Christine Lagarde n’a pas donné d’indications sur ce que déciderait la Banque centrale en septembre indiquant que la question était « grande ouverte » et serait dépendante des données disponibles Le communiqué indique que les tensions domestiques sur les prix restent élevées, liées notamment aux salaires, tout en signalant que les entreprises tendaient à prendre en partie à leur charge la hausse des coûts salariaux au travers de leurs marges. Nous anticipons une deuxième baisse des taux de la BCE en septembre, suivie d’une troisième en décembre. Depuis juillet, la BCE ne réinvestit plus que la moitié des tombées du PEPP (au rythme de 7,5 Mds d’euros en moyenne par mois) et y mettra un terme fin 2024.

Nos attentes de marché

Classes d'actifs

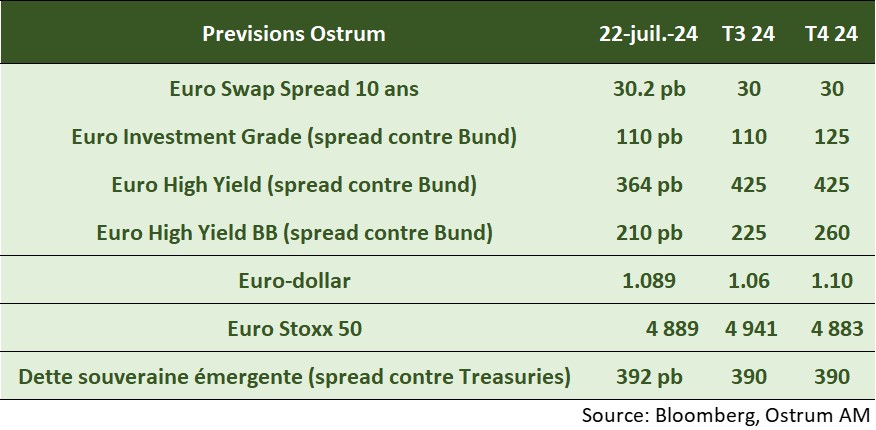

- Taux américains : la Fed devrait réduire son taux par deux fois au second semestre. L’allègement monétaire maintiendra le T-note sous 4,30 %.

- Taux européens : le Bund évolue autour de 2,50 %, malgré une première baisse des taux de la BCE. Le 10 ans allemand devrait toutefois retomber autour de 2,20 % en fin d’année.

- Spreads souverains : la volatilité des spreads s’est réduite sur l’OAT malgré l’incertitude politique persistante.

- Inflation zone euro : les points morts sont globalement stables, malgré quelques surprises haussières sur l’inflation.

- Crédit euro : les spreads devraient rester stables autour de 110 pb contre Bund. Les valorisations du high yield sont plus tendues et les spreads devraient s’élargir.

- Change : l’euro soumis au retour du risque politique devrait rester faible à court terme.

- Actions : la normalisation progressive des marges et un tassement des multiples impliquent un retour de l’Euro Stoxx 50 vers 4 900.

- Dette émergente : la stabilité devrait prévaloir à l’horizon du 3e trimestre.